Une idée courante, inspirée des raisonnements idéalisés de l’économie néoclassique, est que l’épuisement progressif des ressources épuisables va faire monter leur prix, et que ce phénomène — certes perturbateur — n’en est pas moins souhaitable pour la raison qu’il va engendrer les changements de comportement qui sont indispensables. Cette idée est absolument fausse, et il est grave que nombre d’hommes politiques, gardent en tête ce schéma erroné. Sans doute l’épuisement des ressources appelle des changements de comportement, mais les prix sont de très mauvais indicateurs ou baromètres dans cette affaire.

Une idée courante, inspirée des raisonnements idéalisés de l’économie néoclassique, est que l’épuisement progressif des ressources épuisables va faire monter leur prix, et que ce phénomène — certes perturbateur — n’en est pas moins souhaitable pour la raison qu’il va engendrer les changements de comportement qui sont indispensables. Cette idée est absolument fausse, et il est grave que nombre d’hommes politiques, gardent en tête ce schéma erroné. Sans doute l’épuisement des ressources appelle des changements de comportement, mais les prix sont de très mauvais indicateurs ou baromètres dans cette affaire.

Dès lors que ces ressources sont mises en marchés tels que les ont organisés les places financières depuis la période néolibérale, c’est-à-dire où des achats-ventes instantanés sont possibles et où presque toutes les formes de contrats à terme sont échangeables, alors l’allure standard qu’on doit avoir à l’esprit pour envisager le rôle des acteurs économiques et de la décision publique des Etats est en coiffure de punk suivie d’un effondrement.

Voyons cela plus au détail. En discutant d’abord les argumentations économiques courantes.

Du cadre néoclassique à la prise en compte des aléas

L’article fondateur est celui de Hotelling (1931)[1] où celui-ci traite la question sous trois hypothèses successivement. Le cas de « libre compétition » où la concurrence entre les producteurs dans le marché de la denrée fait que toute la propension à acheter de la clientèle est mise à profit, dans ce cas le prix obtenu croît exponentiellement avec le temps suivant un exposant qui est le taux d’intérêt. Le cas du monopole où un prix unique fait que certains clients payent moins que ce qu’ils seraient prêts à débourser, alors le prix est une fonction de la courbe de demande. Et un cas où la production cumulée affecte le prix. Sous chacune de ces hypothèses le raisonnement est une jolie application du calcul des variations qui s’étend facilement au cas où le taux d’intérêt dépend du temps de façon déterministe.

De nombreux travaux ont étendu le raisonnement de Hotelling qui apparaît maintenant désuet pour la raison principale que la volatilité des marchés sur les ressources épuisables imposent un cadre de pensée probabiliste. Le caractère aléatoire de la courbe des taux donnés par les marchés et l’usage de produits à terme créent des effets rétroactifs des anticipations dont les ordres de grandeurs sont importants voire prépondérants (par exemple en 2006 ont été négociés 230 millions de barils chaque jour sur le NYMEX alors que la consommation mondiale quotidienne était de 80 millions de barils). Ces considérations conduisent à diverses modélisations par des calculs des variations stochastiques dans les détails desquels je ne rentre pas. Comme toujours, les modèles qui prennent en compte le plus d’effets par des coefficients fonctionnels dans les équations sont aussi les plus difficiles à caler sur la réalité, aussi selon la tradition économique elle-même, je garde des hypothèses simples pour « comprendre » ce qui se passe.

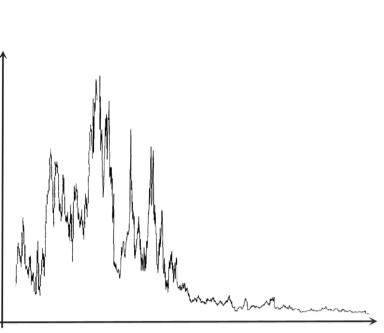

Il apparaît que le hasard est partout dans cette affaire, dans les prix futurs anticipés, les taux, les réserves disponibles, et selon des lois très mal connues, car nous ne connaissons évidemment qu’une seule trajectoire réelle du prix jusqu’à maintenant. Aussi les agents ne sont pas en mesure de faire des optimisations globales. Donc une modélisation stochastique fine est illusoire et on tire le plus d’enseignements d’une modélisation stochastique de principe avec un terme aléatoire important. Le modèle intellectuellement le plus simple, facilement justifié par la théorie économique, est pour le prix une martingale positive tendant vers zéro à l’infini tel que donnée par l’exemple typique exp [σBt-σ2t/2] où Bt est un mouvement brownien et σ la volatilité, c’est à dire solution de l’équation

dXt=σXtdBt

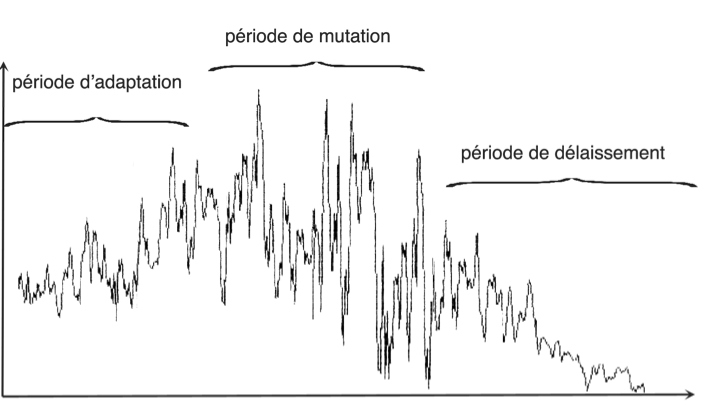

dont les trajectoires ont la silhouette suivante

qui est aussi l’allure de la solution de dXt=σXtdBt+μXtdt si μ<σ2/2.

Le résultat est, en fait plus général. On peut montrer (N. Bouleau et Ch. Chorro) que toute semi-martingale positive soumise à une forte volatilité converge vers zéro. Cf. Gaël Giraud, MOOC, ENS et AFD, 2017, Le pétrole un exemple de prix volatile et imprévisible aux conséquences majeures

Un tel schéma s’explique de façon très naturelle :

Trois phases peuvent être dégagées

figure 2

• Durant la première période on est typiquement dans la situation d’une dynamique déterministe exponentielle perturbée par une agitation[2]. Il y a une croissance du prix mais tellement perturbée qu’on ne peut voir son amplitude et l’incertitude est telle qu’on ne peut en tenir compte pour des investissements dans le sens de la transition énergétique. La seule façon rationnelle laissée à l’entrepreneur pour envisager l’avenir est d’utiliser des produits dérivés pour se prémunir des risques de coûts d’approvisionnement. C’est ce que font les fournisseurs d’énergie et ils répercutent les coûts de ces couvertures sur le prix de détail qui a tendance a augmenter mais pas de façon assez régulière pour qu’on puisse planifier par la valeur numérique du signal-prix. L’adaptation est donc le résultat des intuitions non quantifiées des agents économiques influencés par les incitations publiques.

• Puis progressivement le jeu de découvertes de nouveaux gisements, des annonces du tarissement d’autres, des informations sur des potentialités technologiques nouvelles non encore confirmées, des échecs d’autres, instaurent une phase de sur-interprétation aux aguets qui augmente la volatilité des cours ainsi que les amplitudes de variation. Pour certains consommateurs, le besoin désespéré de s’approvisionner pour continuer à utiliser des installations coûteuses crée une demande accrue pendant qu’au contraire les agents économiques non captifs de cette ressource s’échappent de ce marché. Plus la prospection est difficile plus la part des prix spéculatifs (ou disons traduisant les incertitudes des opérateurs) est importante dans l’évaluation des coûts de prospection et d’exploitation eux-mêmes, ce qui engendre une volatilité auto-réalisatrice. Le cisaillement des dents du marché créées par cette agitation détruit des activités économiques classiques et entraîne des modifications profondes des échanges, phase de mutation dont la durée est incertaine. Notons qu’aussi bien une légère modification du modèle suivant l’équation

avec a>1 fournit des trajectoires qui explosent avec une probabilité p : 0<p<1. Ce qui représente un cas où l’on reste dans l’incertitude sur le fait que la cotation pourra durer indéfiniment ou non.

• Ensuite, la ressource épuisable ayant perdu ses usages classiques notamment pour le pétrole le chauffage des habitations, les moteurs dans les transports, et la pétrochimie de grande consommation, la demande s’en détourne exception faite de certains usages très spécifiques. C’est la phase d’effondrement.

Cette image typique a des conséquences importantes

Le fait majeur est qu’on ne voit rien. L’avenir est complètement opaque. La gentille incitation de management grâce au signal-prix permettant à l’entrepreneur de planifier ses affaires sur le moyen terme est totalement inopérante. Choisir entre un métal rare ou un autre, entre une installation ici ou là avec plus ou moins de transports etc., est hors des possibilités des agents. L’agitation forte efface les tendances[3] et comme le remarque M. Chiroleu-Assouline « cette volatilité constitue un problème d’efficacité environnementale lorsqu’il devient impossible pour les acteurs d’observer une tendance fiable à long terme car, pour prendre l’exemple de la lutte contre l’effet de serre et du marché européen (ETS), c’est la prévisibilité du prix du carbone qui peut inciter les firmes à innover et à investir pour adopter durablement des technologies moins polluantes »[4].

Dans le cas de ressources énergétiques fossiles, l’annonce d’une politique de taxes publiques croissantes d’échéancier annoncé, peut-elle être efficace ? Une telle annonce va créer un à-coup immédiat sur le prix, des comportements de stockage, et de la rétention de la part des producteurs, sans pour autant diminuer la volatilité. De sorte que les stratégies souhaitées d’adaptation et de mutation restent entachées d’une incertitude aussi élevée. Qu’il s’agisse de droits d’émission négociables ou de taxe ne fait guère de différence à cet égard.

Il convient ici de prendre du recul sur la rationalité adoptée. Les avantages que les agents économiques tirent de l’existence des marchés financiers sont purement théoriques : cela réaliserait par ces prix mondiaux une sorte d’optimisation automatique des extractions et des consommations. Ces prix accompagnés des prix des produits contingents réaliseraient un tableau de bord efficace pour les entrepreneurs dans leurs fonctions de production. C’est une rationalité inspirée des idées néoclassiques, foncièrement statique. Ces avantages sont douteux et impossibles à vérifier.

En revanche les inconvénients sont là, réels et immenses : ces marchés ont une fièvre qui est une véritable tempête que personne n’a souhaitée, qui a des conséquences gigantesques sur l’effacement des tendances des prix et donc sur la paralysie des comportements.

C’est un grand mérite de Robert Solow — pourtant non soupçonnable d’aversion pour le langage néo-classique — d’avoir pressenti que la seule solution était extérieure à tous les mécanismes économiques : « Les mêmes considérations donnent à penser que le marché des ressources épuisables peut-être l’un des domaines de l’économie, où une sorte de planification indicative organisée pourrait jouer un rôle constructif. Il ne s’agit pas d’une approbation de la prise de décision centralisée qui est susceptible d’avoir des imperfections et des externalités qui lui sont propres. En effet, il pourrait être suffisant que le gouvernement s’engage dans un programme continu de collecte et de diffusion d’informations couvrant les tendances de la technologie, des réserves et de la demande […] Dans le cas des ressources épuisables, cela pourrait avoir l’effet supplémentaire de générer un ensemble de visions cohérentes quant à l’avenir lointain. »[5]

Il apparaît ainsi que pour qu’une politique environnementale ait un tant soit peu d’efficacité il est indispensable de donner le maximum d’information aux ménages et aux entrepreneurs sur l’état de la planète par des indicateurs quantitatifs en unités de masse, de volume, de surface où les tendances sont visibles et donner à ces informations le maximum de chance d’influer les comportements par une politique volontariste de communication à partir d’eux, au niveau le plus haut possible, pour nous européen et onusien.

En attendant qu’on cesse la folie des marchés financiers qui utilisent les fonds que les banques recueillent des entreprises et les dépôts des ménages pour faire des transactions haute fréquence qui engendrent cette volatilité empoisonnée que personne n’a historiquement souhaitée ni demandée qui brouille la lecture des changements réels de la planète, il faut régionaliser les marchés et inscrire les achats et les ventes dans un rythme de temps qui corresponde au temps économique, c’est à dire au moins le mois et au delà.

Je ne pense guère que les marchés financiers puissent être supprimés par une décision institutionnelle raisonnée résultat d’une avancée politique des idées environnementales, on doit essayer car des retournements sont possibles, en revanche, il est vrai que des marchés financiers meurent, cela est arrivé déjà.[6] Ils meurent lorsqu’il n’y a plus assez de participants, la fluidité n’est plus suffisante, les écarts après chaque transaction sont trop grands, et le maintient d’un prix devient une entreprise périlleuse pour l’organisme de gestion du marché. La voie la plus prometteuse est d’influer sur les faiseurs d’opinion économique pour que progressivement les acteurs eux-mêmes se détournent des marchés.

EFFECTUER LES SIMULATIONS expliquées dans l’article

[1] H. Hotelling, « The Economics of Exhaustible Resources, » J. Polit. Econ., April 1931, 39, 137-175.

[2] Cf. pour plus de détails mon article « Limits to Growth and Stochastics » Real World Economics n 60, 20 June 2012, 92-106.

[3] Cf. « Limits to Growth and Stochastics » op. cit..

[4] M. Chiroleu-Assouline, « La fiscalité environnementale, instrument économique par excellence », Revue Française de finances publiques, 114 (2011) p17-25.

[5] Solow R. « The Economics of Resources or the Resources of Economics » Ely Lecture, The American Economic Review, Vol. 64, No. 2, (1974), 1-14.

[6] Comme le Chicago Climate exchange qui mourut en 2010.