Si on pense qu’une partie hautement mathématisée de la littérature économique, publiée dans les grandes revues, et abondamment citée, est néanmoins fausse, on a plusieurs solutions. La première est de se détourner en considérant que cette partie n’est pas convaincante et ne mérite pas d’être traitée dans les manuels ni les cours. Mais quand on voit que néanmoins elle est encore et encore amplement reprise et sert d’argument pour justifier des pratiques contestables grâce au fait qu’elle est très mathématique, on finit par se convaincre qu’il faut vraiment faire la complète clarté sur cette question. C’est cette seconde solution qui est adoptée ici.

Je présente ici une monographie que l’on peut télécharger (cf. à la fin de l’article) qui est un démontage rigoureux de la notion d’efficience des marchés pour un lecteur non spécialiste mais exigeant. La démarche consiste à refaire le trajet intellectuel derrière l’ambition de cette notion d’être un pont entre la bonne allocation des ressources et certaines situations mathématiques. Le verdict de cette enquête porte à réfléchir sur les conséquences de la finance de marché sur l’environnement.

Aujourd’hui on négocie sur les marchés financiers aussi bien les actions, les devises, les matières premières minérales et agricoles, les taux d’intérêts, que les créances petites et grandes depuis la mise en place de la titrisation. A partir des prix mondiaux, tous les prix se trouvent ainsi influencés de façon top-down. Le petit agriculteur du Sud vend à un grossiste qui lui impose des prix déduits des cours mondiaux. Un Etat ne peut taxer une ressource épuisable sans faire opérer un contrôle douanier, etc. Cette gouvernance économique a-t-elle des fondements théoriques solides ?

Une réponse a déjà été avancée dans la littérature économique avec la notion d’efficience des marchés. Est-ce la bonne réponse ? Il y a méthodologiquement deux niveaux : a) A-t-on ainsi forgé un outil adéquat pour apprécier la qualité de la fonction économique d’un marché ? b) Les marchés tels qu’ils existent depuis la globalisation financière remplissent-ils la performance économique qu’on attend ? La première question est un préalable à la seconde. Nous nous proposons donc de clarifier cette notion d’efficience avant de procéder à une enquête pour examiner si les marchés réels sont pertinents dans leur fonction économique. L’étude du discours économique sur le thème de l’efficience et comment on a tenté de donner à ce terme un statut scientifique fournira aussi beaucoup de lumière à la seconde question c’est-à-dire sur le fond du problème.

L’analyse que nous menons est détaillée et rigoureuse. Que le lecteur pressé nous pardonne, un examen sérieux est absolument nécessaire parce que les enjeux politiques et philosophiques sont considérables. Cela porte sur la finance qui dirige le monde actuellement et sur sa légitimité.

Notre conclusion va au delà du relevé d’erreurs argumentaires. La théorie de l’efficience des marchés n’est pas fausse ou approximative, elle est un échec. Elle ne répond pas à la question posée et projette sur le sujet une brume qui brouille l’intelligence des problèmes. Elle cache le fait que la finance est coupée des activités humaines d’échange et de production en une sphère autoréférentielle où elle est incapable de fournir les signaux-prix nécessaires aux entrepreneurs. L’environnement est occulté et les contraintes planétaires oubliées.

Une fausse posture scientifique ?

L’économie occupe une place très particulière dans la connaissance qui rend complexe les processus de critique et de formation de consensus. Le recours à l’expérience est délicat car la réalité, sociale, est plus changeante qu’en physique et les voies explorées par la sociologie, interprétatives, structurales ou historiques, ne semblent pas répondre à un objectif théorique auquel tiennent absolument les économistes qui réside en la représentation mathématique d’une vision rationnalisée de la production et des échanges de biens et de services.

Mais l’économie est également singulière en ce qu’elle embrasse peu l’ambition cognitive par rapport à la perspective pragmatique. Le capitalisme néolibéral s’est institutionnalisé selon des idées directement induites des théories néoclassiques élaborées au 19ème siècle et perfectionnées ensuite, de sorte que l’essentiel de la littérature économique porte sur des perfectionnements, aménagements, réformes, dont la valeur tient à ce que ces idées pourraient s’appliquer au monde social actuel. Autrement dit l’économie est performative, elle modifie son objet d’étude et se trouve donc engagée — plus directement que d’autres sciences — dans le processus lui-même des relations sociales et des décisions politiques. Comme le soulignait à juste titre Nicholas Georgescu-Roegen l’économie est très peu avancée dans l’étude de tous les systèmes d’échange et de production de biens et services possibles pour constituer des classifications et des comparaisons, voie qui commence heureusement à se développer significativement grâce aux préoccupations environnementales et écologiques. Il reste que dans les attendus de l’économie main stream, l’habit de science, copié sur la physique, est un enjeu central de respectabilité pour que la pertinence performative opère.

Avec la théorie de l’efficience nous sommes en face d’un corpus qui justifie la croyance que les marchés spéculatifs organisés réalisent une bonne allocation des ressources financières. Mon propos n’est pas de montrer qu’il s’agit là d’une position faussement scientifique, parce que cela laisserait entendre que je dispose par-devers moi d’une vérité scientifique plus authentique, plus positive, plus incontestable. Une telle vérité en dernier ressort n’est évidemment pas disponible, c’est encore plus évident pour les sciences sociales que pour les sciences de la matière.

Il ne s’agit pas non plus de dénoncer une imposture. Il n’y a pas à proprement parler volonté de tromper. On est seulement en présence d’une tentative théorique lancée dans l’arène académique qui fit florès comme soutient à une pratique opérationnelle encouragée par le courant politique du néolibéralisme — l’ère Thatcher-Reagan — conduisant à la mise en place et au perfectionnement institutionnel des marchés financiers et de leurs dérivés.

Au demeurant on a confectionné ainsi un habit de science très impressionnant pour le profane car faisant appel à des notions extrêmement sophistiquées — dont je montrerai que les économistes eux-mêmes ne soupçonnent pas l’abstraction vertigineuse.

Aussi bien la question n’est pas ici de tenter une séparation épistémologique grâce à un critère de scientificité à la manière de Karl Popper, ni même de procéder à une déconstruction à la manière de Jacques Derrida pour relativiser, grâce à une analyse sémantique historique, un discours pensé par ses partisans comme inexpugnable.

L’ambition de cette monographie est simplement de découdre les brandebourgs et la passementerie de cet habit de science pour montrer que le mannequin ainsi costumé est un piètre renfort à la thèse que les marchés financiers allouent convenablement les disponibilités en capital.

Dans le sillage de la théorie néoclassique

Il est bon de prendre un peu de recul historique pour trouver des éléments de comparaison.

Dans le cours de l’histoire des connaissances, l’invention de la théorie économique néoclassique au 19ème siècle est une nouveauté d’une audace d’un type particulier en ce qu’elle entreprend de mathématiser ce qui était considéré comme inaccessible au calcul et qui d’ailleurs l’est encore aujourd’hui.

Condorcet n’avait-il pas écrit cette remarque pleine de bons sens : “La quantité de marchandise universelle, celle d’une marchandise particulière, peuvent être approchées par des nombres; mais l’envie d’acheter et celle de vendre ne sont susceptibles d’aucun calcul, et cependant la variation de prix dépend de cette quantité morale, qui dépend elle-même de l’opinion et des passions. C’est une belle idée de vouloir tout soumettre au calcul; mais, voyez les plus grands géomètres de l’Europe, les D’Alembert et les Lagrange. Eh bien ils cherchent le mouvement de trois corps qui s’attirent: ils supposent que ces corps sont des masses sans étendue, ou des corps très peu différents d’une sphère, et cette question, toute limitée qu’elle est par cent conditions qui la facilitent, les a occupé depuis vingt ans et les occupent encore. L’effet des forces qui agissent sur la tête du commerçant le plus borné est bien plus difficile à calculer.” [Lettre à P. Verri 1773]

Mais rien ne pouvait décourager les Dupuit, Cournot, Walras, Jevons, etc. S’inspirer des belles équations de la mécanique pour rendre compte de ce qui apparaissait bien comme un jeu de forces contraires dans les œuvres des économistes classiques constituait un projet excitant. Dans son traité The Theory of Political Economy (1871) Jevons écrit « la théorie donnée ici peut être décrite comme la mécanique de l’utilité et de l’intérêt personnel ». Il consacre une section entière à cette correspondance entre l’équilibre économique et celui du levier. Le parallèle était si frappant et les lois ainsi dégagées si harmonieuses qu’on avait sûrement trouvé là la meilleure façon d’organiser le social.

Depuis ce temps le langage économique s’est complexifié, les pratiques et les institutions également, les théories se sont diversifiées. On y utilise beaucoup de mathématiques, mais il n’y eut guère de tentatives aussi audacieuses que la théorie néoclassique, s’appuyant sur le même type de forçage mathématique du champ psycho-social, sauf une, assez récente et liée au développement de la finance, qui est encore plus téméraire que la première : la théorie de l’efficience des marchés.

La démarche est analogue, on se sert d’un corpus mathématique existant, qui n’est plus la mécanique rationnelle mais une formulation mathématique de l’idée d’information et ce canevas permet d’évaluer la pertinence sociale des affectations de ressources financières !

Mon propos est d’analyser au détail cette « avancée théorique » en m’attachant à la plus grande rigueur d’argumentation. La profusion des publications utilisant la notion d’efficience n’en constitue pas en soi une justification, au contraire toute cette littérature est marquée par une forte ambiguïté : les mathématiques ne sont pas une huile sainte qui apportent justification à tout ce qu’elles touchent !

Puis nous reprendrons toute la question en partant de spécificités des marchés financiers pour étudier leur façon de prendre en compte les changements naturels ou économiques.

Méthode d’analyse

Dès lors que les idées des économistes classiques Smith, Ricardo, Say, sur l’offre, la demande et les notions de valeur et de prix s’étaient traduites chez les néoclassiques par de véritables notions mathématiques (fonction d’offre, fonction de demande, fonction d’utilité, fonction de production) et qu’on était ainsi parvenu à une description du marché qui pouvait rendre compte de lois économiques profondes comme les équations de la statique exprimaient celles de l’équilibre des corps pesants, la question était latente de savoir si l’application sociale de cette description du marché traduisait bien les réflexions des classiques pour atteindre la richesse des nations.

Notons en passant que pour la plupart des néoclassiques cet espoir était marqué d’une forte orientation idéologique. Ainsi Léon Walras écrit-il « M. P[areto] croit que le but de la science est de se rapprocher de plus en plus de la réalité par des approximations successives. Et moi je crois que le but final de la science est de rapprocher la réalité d’un certain idéal ; et c’est pourquoi je formule cet idéal« [1]. Quant à Jules Dupuit il est encore plus tranché « la concurrence générale, universelle, est la loi de la société, et quiconque tente de s’y soustraire par un moyen quelconque viole le pacte social et mérite d’être puni »[2].

Mais a contrario et dès cette époque se posait aussi la question duale de savoir si les marchés tels qu’on peut les observer (matières premières, biens manufacturés, emploi, bourse, etc.) possédaient les vertus supposées de la bonne économie. Ce sont les deux volets de la notion d’efficience. Elle suscita une intense activité académique au 20ème siècle après la seconde guerre mondiale et se présente donc comme une proposition de mise en relation de propriétés économiques et de propriétés mathématiques.

Eugène Fama est à l’origine de la façon d’aborder l’efficience la plus enseignée actuellement.

Faisons tout de suite une distinction, on emploie aussi en économie une autre notion, l’efficience de Pareto, qui désigne une situation optimale au sens précis qu’il n’est pas possible d’améliorer la situation d’un des acteurs sans en défavoriser un autre. Il s’agit d’une contrainte ou frontière en optimisation que l’on rencontre dans un très grand nombre de problèmes concrets de recherche opérationnelle lors de la répartition d’une grandeur finie. L’efficience parétienne n’est pas à proprement parler une tentative de mathématisation, elle intervient naturellement dans une modélisation déjà faite traduisant l’idée que si l’état du jeu est hors de cette frontière, les joueurs seront d’accord pour dire qu’on peut améliorer la situation de certains sans pénaliser quiconque. Elle ne pose pas, à mes yeux, de difficulté épistémologique particulière, elle est un outil dans l’étude des systèmes au même titre que maximum, point-selle, équilibre de Nash, etc. Pour la distinguer de celle-ci, l’efficience suivant les idées de Fama est souvent appelée efficience informationnelle, elle est beaucoup plus ambitieuse, c’est sur elle que nous nous focalisons car elle constitue un véritable programme scientifique.

En effet suivant Fama le concept qui permet de faire la liaison est la notion d’information : « A market in which prices always ‘fully reflect’ available information is called ‘efficient’. » [3]

Voici ce qui est dit d’ordinaire : on distingue trois niveaux d’efficience.

L’efficience faible signifie que le prix courant incorpore toute l’information sur les prix passés de l’actif concerné. Si elle est satisfaite, l’analyse technique sur la série historique du cours ne peut conduire à aucun profit. (cela veut représenter une situation où les profits des agents sur les marchés ne viennent pas de l’usage d’algorithmes appliqués à la trajectoire passée du cours, mais à d’autres informations, corrélations entre plusieurs cours, statistiques sur les entreprises concernées etc.)

Dans l’efficience semi-forte, le prix contient toute l’information publiquement disponible. L’évolution des autres actifs ne peut, par les corrélations avec l’actif étudié, fournir des possibilités de gain.

Dans le cas de l’efficience forte, le prix contient toute l’information économique publique ou privée, le marché a tenu compte, digéré, y compris les savoirs des initiés.

Grâce à ces définitions on essaie de construire des tests statistiques pour statuer sur le fait que tel marché est ou n’est pas fortement ou faiblement efficient. Cela a donné un courant abondant de publications.

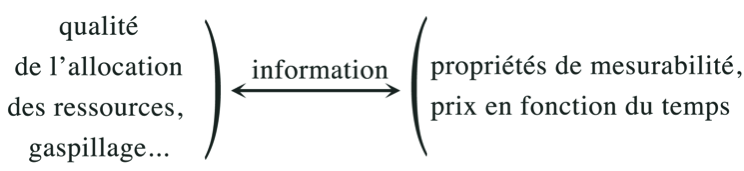

On voit qu’on tente ainsi de relier la notion économique d’efficience qui ne peut signifier autre chose que la « bonne » allocation des ressources (capitaux, investissement) de sorte qu’on évite les gaspillages, à des formalisations mathématiques concernant les processus aléatoires (martingales ou semi-martingales pour les prix actualisés, processus de Markov, filtrations). La théorie de l’efficience est donc la mise en œuvre du schéma suivant :

Les termes de ce diagramme sont fortement polysémiques et, pour procéder à une clarification, notre analyse va se servir de ce schéma comme de plan. Nous commencerons par situer le problème de l’allocation des ressources, de quelles ressources il s’agit, et comment les économistes l’ont abordé. Puis nous passerons à la notion d’information qui est trompeuse et employée comme anodine alors qu’elle est plurielle et peut contenir certaines raisons profondes des crises économiques. Enfin nous expliciterons ces propriétés de mesurabilité qui sont trop souvent acceptées comme si elles se raccordaient de façon claire à la réalité.

Cette inspection conduit à prendre ses distances par rapport à la « rationalité » économique qui accueille cette notion d’efficience. Elle nous donnera les concepts utiles pour comprendre les marchés financiers à partir de leur description factuelle et non en les pensant comme certains économistes souhaiteraient qu’ils soient. Ceci fera apparaître une des raisons de la béance qui les sépare des questions de ressources naturelles, d’environnement et de biens publics non marchands.

[1] L. Walras «Œuvres diverses», in: Auguste et Léon Walras œuvres économiques complètes, Vol XIII, édité par Dockès P., Mouchot C. et Potier J.-P., Economica 2000 p567.

[2] Cf. O. Coutard « Jules Dupuit et la théorie économique : l’invention de la notion de surplus » Ann. des Ponts n°82 1997.

[3] Fama E., « Efficient Capital Markets : A Review of Theory and Empirical Work » J. of Finance, Vol. 25, No. 2, May 1970, pp. 383-417.